干货!看“攻略”迎10月 喜领减税“大红包”

新个税法“问答+解读+案例+表格”,都是干货!

文/严丽梅 岳瑞轩

今年8月31日,十三届全国人大常委会第五次会议表决通过了关于修改个人所得税法的决定,这是我国个人所得税法自1980年出台以来第七次大修。修改后的个人所得税法将从2019年1月1日起施行。

为了让广大纳税人尽早享受到这项改革红利,根据财政部、国家税务总局发布的《关于2018年第四季度个人所得税减除费用和税率适用问题的通知》,2018年10月1日至12月31日期间(以下简称“过渡期”),纳税人实际取得的工资、薪金所得,减除费用统一按照5000元/月执行,并执行新的税率表。

也就是说,这次个人所得税改革给纳税人带来的第一波减税“红包”,会在大家10月份拿到手的工资条上显示出来。 面对国家派发的减税“大红包”,纳税人打开它的正确方式是什么?

国家税务总局广东省税务局近日通过“问答+解读+案例+表格”的形式,为纳税人送上一份领取个人所得税减税“红包”的“全攻略”,让纳税人可以及时享受到这份改革红利。

新个税法过渡期热点政策问答

问:新个人所得税法什么时候开始实施?

答:《全国人民代表大会常务委员会关于修改<中华人民共和国个人所得税法>的决定》已由中华人民共和国第十三届全国人民代表大会常务委员会第五次会议于2018年8月31日通过,自2019年1月1日起实施。

为让纳税人尽早享受减税红利,2018年10月1日至2018年12月31日,先执行新税法过渡期政策。

问:新个税法过渡期政策的具体内容是什么?

答:在2018年10月1日至12月31日期间,对纳税人实际取得的工资、薪金所得,按5000元/月的基本减除费用进行扣除,并适用新税率表(见附表)。

对纳税人取得的个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得,按5000元/月的基本减除费用进行扣除,同时适用新的经营所得税率表。

问:2018年个体工商户业主、个人独资企业和合伙企业自然人投资者、企事业单位承包承租经营者的生产经营所得,如何计税?

答:对个体工商户业主、个人独资企业和合伙企业自然人投资者、企事业单位承包承租经营者2018年取得的生产经营所得,用全年应纳税所得额分别计算应纳前三季度税额和应纳第四季度税额,其中应纳前三季度税额按照税法修改前规定的税率和前三季度实际经营月份的权重计算,应纳第四季度税额按照税法修改后规定的税率和第四季度实际经营月份的权重计算。

具体如下:

(1) 月(季)度预缴税款的计算。

本期应缴税额=累计应纳税额-累计已缴税额

累计应纳税额=应纳10月1日以前税额+应纳10月1日以后税额

应纳10月1日以前税额=(累计应纳税所得额×税法修改前规定的税率-税法修改前规定的速算扣除数)×10月1日以前实际经营月份数÷累计实际经营月份数

应纳10月1日以后税额=(累计应纳税所得额×税法修改后规定的税率-税法修改后规定的速算扣除数)×10月1日以后实际经营月份数÷累计实际经营月份数

(2) 年度汇算清缴税款的计算。

汇缴应补退税额=全年应纳税额-累计已缴税额

全年应纳税额=应纳前三季度税额+应纳第四季度税额

应纳前三季度税额=(全年应纳税所得额×税法修改前规定的税率-税法修改前规定的速算扣除数)×前三季度实际经营月份数÷全年实际经营月份数

应纳第四季度税额=(全年应纳税所得额×税法修改后规定的税率-税法修改后规定的速算扣除数)×第四季度实际经营月份数÷全年实际经营月份数

十月一日起,新个税法将影响你我他

解读:第一波减税红利,其亮点及影响主要体现在以下两个方面:

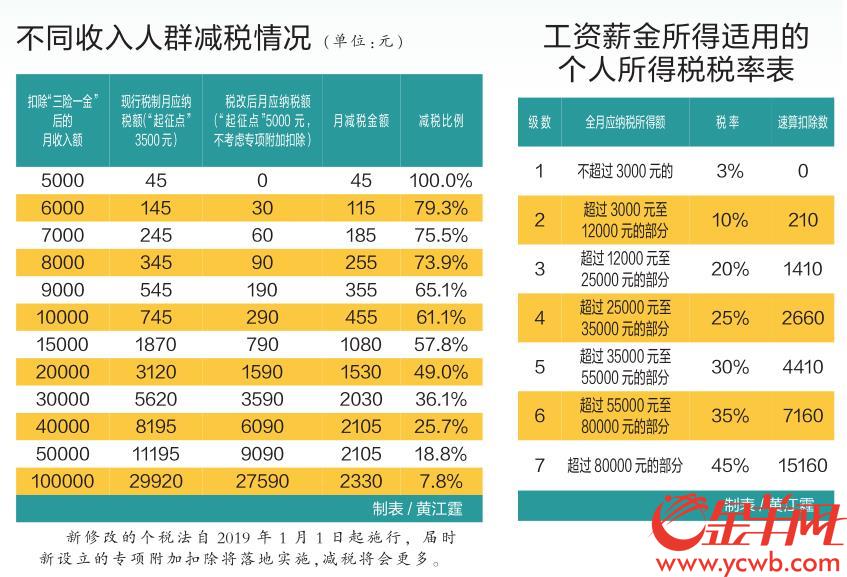

亮点一:适当提高基本减除费用标准。人们现在口中所讲的个税“起征点”,准确来说应该称为个税“基本减除费用”。此次修改个人所得税法,是综合考虑居民基本生活消费支出的变化,兼顾一定前瞻性,将综合所得的基本减除费用从原来的3500元/月提高至5000元/月(每年6万元),使新税制更好地体现以人民为中心的理念。

亮点二:调整优化个人所得税税率结构。以工资、薪金所得适用税率来看,改革前工薪所得3%-45%七级超额累进税率为基础,扩大3%、10%、20%三档低税率的级距,缩小25%税率的级距,30%、35%、45%三档较高税率不变。改革后,广大纳税人都能够不同程度地享受到减税的红利,特别是中等以下收入群体获益更大。

过渡期个税计算方法案例

解读:2018年10月1日至2018年12月31日,是新的个人所得税法的过渡期。

在这期间,对纳税人取得的工资、薪金所得,按5000元/月的基本减除费用进行扣除,适用按月度换算的税率表;对纳税人取得的个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得,按5000元/月的基本减除费用进行扣除,同时适用新的经营所得税率表。

在过渡期,计算工资、薪金所得税款的方法是:

扣缴单位10月1日后实际发放工资时适用每月5000元的新标准,按照税法规定计算税款,并于次月15日内向税务机关办理扣缴申报。

举例:某公司于2018年10月10日发放员工工资,其中:张先生取得(扣除“三险一金”)工资7000元,按5000元扣除费用后的应纳税所得额为2000元,适用税率3%,应缴税款60元;

同时,陈女士取得(扣除“三险一金”)工资9000元,按5000元扣除费用后的应纳税所得额为4000元,适用税率为10%,速算扣除数为210,应缴税款190元;

另外,王先生取得(扣除“三险一金”)工资18000元,按5000元扣除费用后的应纳税所得额为13000元,适用税率20%,速算扣除数1410,应缴税款1190元。

特别提醒:工资薪金按月计税,如果10月份再发放第二次工资,两次发放的工资就需要合并计税,适用新税率表,且只能享受一次5000元的扣除标准。

7e2690f0-da44-4de2-9153-b2bc61c9fdb7.jpg)

0cc8c1d1-9dd5-496b-93cf-3dd4c357ca81.jpg)

4e4ec8a1-2f7d-4ad1-aa6b-4a487551e5e6.jpg)

4058d60b-1fc9-4ca2-b95c-8e668bde6059.jpg)

06c37c4d-1b89-4511-8c9f-691b4e0f23bd.jpg)

2e9bf2b3-e120-4588-8d70-15c5e2af28ee.jpg)

9a584a2f-a8e2-4a76-b803-94cbda9e54b3.jpg)

e3d7644c-9876-4806-89e7-553758c67da6.jpg)

5f56ad55-b582-4a4a-b3cc-72f5fab23611.jpg)

c253c2d6-2b70-40d1-a9b6-bbfac83c1700.jpg)

29a395bd-7332-47a1-b210-d41cf6fff6f6.jpg)

4d82765d-c700-42c7-aa56-067326b42cb5.jpg)

32171311-406e-49ad-bb53-1ffc3ed75a0b.jpg)

11547454-8632-4e53-afe1-5a7e4522b5c8.jpg)

016d0f76-0b92-4a9c-bd20-e397c25a977a.jpg)

da0c7a1b-6689-4db5-947d-26d82a38e6a7.jpg)

5325a3d0-6588-4461-93a8-d74c9c345285.jpg)

8a2f9095-47e3-4259-90f6-255a8e971a51.jpg)

fbf1776c-3caf-4565-8ca0-8b89357e74d4.jpg)

7a507bd2-493c-4972-89be-e6c1b8131ba1.jpg)

86866dfb-2c71-4ad6-9e19-431d2b53346c.jpg)

c403e5ea-1325-45a0-9ca9-35353d73ec75.jpg)

6c4e1390-912e-40bf-9934-077323358fbe.jpg)