羊城晚报全媒体记者 丁玲

科创板最低募资纪录出炉!9月15日晚,即将在科创板上市的上纬新材(688585)的一则公告引发市场广泛关注。公告称,上纬新材于9月14日完成初步询价工作,协商确定发行价格为2.49元/股,预计募资总额仅1.08亿元,除去3752.53万元的发行费用,募资净额仅有7000万元左右,甚至不及公司2019年7827万元的净利润。而按照原计划,上纬新材此次科创板上市共拟募资2.16亿元,这也意味着募资完成率仅为50%。

A 48家首发企业募资不及预期

不仅募资总额远低于预期,上纬新材还差点无缘上市。按照2.49元/股的发行定价计算,上纬新材上市时市值约为10.04亿元,只能勉强压线科创板五套上市标准的最低要求,即不少于10亿元市值。

公告称,上纬新材满足《上海证券交易所科创板股票上市规则》第2.1.2条的第一项标准:“(一)预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。”

上纬新材发行结果缘何不甚理想?公开资料显示,上纬新材主营业务为环保高性能耐腐蚀材料、风电叶片用材料、新型复合材料的研发、生产和销售,2017年至2019年,分别实现营收10.24亿元、12.38亿元、13.49亿元,实现归属于母公司所有者净利润分别为5161.35万元、2437.59万元、7826.80万元。

有业内人士认为,上纬新材的发行结果,固然与企业本身及所处行业有关,但注册制带来发行市盈率的下降,也是个不可避免的趋势,这种情况未来可能会不时出现。

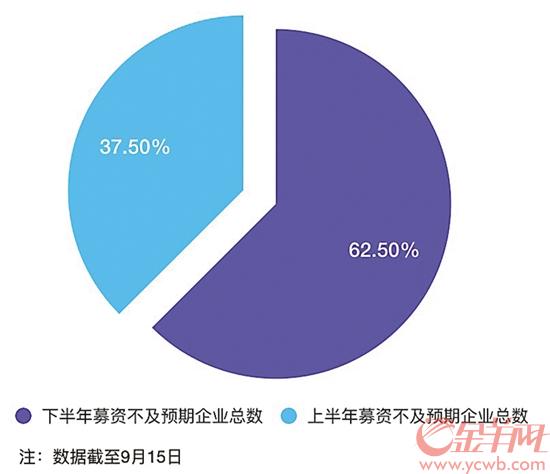

事实上,A股市场中面临发行承销压力的IPO企业并非只有上纬新材。Wind数据显示,截至9月15日,今年以来A股市场已有48家IPO企业出现募资不及预期情况,其中发生在今年下半年的共有30家,占比高达62.5%。

对此,有分析人士指出,询价环节,10%的高价剔除和“四数”最低值作为天花板导致的学习效应不断累积强化,机构往往会选择抱团给价,不断下修报价以求不被高价剔除。由于询价博弈从开始时的投资者之间博弈演化为投资者群体与规则之间的博弈,如果要改变目前的状况,必须从规则着手,适当进行修订,以打破目前的博弈状态,恢复询价应有的本来面目。

B 近期破发新股数量增多

事实上,随着新股上市数量增多,如今不仅IPO企业难以实现超募,新股上市后的表现也呈分化态势,部分次新股甚至出现破发情况。

上周市场波动剧烈,深成指下挫超5%,创业板指跌幅达7.16%。在此期间,多只次新股破发。羊城晚报记者梳理发现,9月9日,锋尚文化(300860)成为创业板注册制下首只破发的次新股,其发行价为138.02元/股,当天收盘价为133.43元/股;9月10日,美畅股份(300861)、时空科技(605178)、新亚强(603155)三只次新股相继破发,首发价格分别为43.76元/股、64.31元/股、31.85元/股。这些次新股均在今年的8月和9月上市,但上市后股价迅速走低。

值得一提的是,凯赛生物(688065)8月12日上市,发行价为133.45元/股,发行市盈率为120.7倍,上市首日仅上涨17.65%,随后股价持续走低,并在第四个交易日破发,截至9月16日,凯赛生物收盘价为102.51元/股。

另一只破发次新股瑞联新材(688550)于9月2日登陆科创板,股价亦是在其上市第四个交易日(9月7日)破发。

破发次新股数量为何增多?有券商人士表示,由于最近新股发行数量过多,所以间或性会出现个别次新股破发,例如一周新股申购数量达到十余只,市场承接力难以避免有偏弱的情况出现。

Choice显示,今年以来,IPO整体提速,沪深两市7月、8月份首发数量就分别达到52家、63家,首发募集资金分别为1098.66亿元、647.01亿元。9月的前半个月内,首发企业数量已有49家,首发募集资金达352.51亿元。

汇丰晋信基金首席宏观及策略师闵良超认为,新股定价机制发生了变化,且更市场化,不存在显著低估。叠加近期市场的调整,所以引起了近期新股破发较多的情况。定价机制更加市场化之后,新股破发的情况有可能还会随着市场的波动而反复出现,就像股市涨跌一样,这在未来也会变成一种正常现象。投资者对于新公司、新行业,研究能力需要跟上,只有更准确地挖掘公司的长期价值,才能在投资中长期获益。

也有业内人士表示,7月以来发行节奏大幅提升,叠加注册制创业板企业集中上市,新股资金被大量消耗,个别股票出现破发也在正常范围内。这一现象其实跟定价关系不大,主要还是跟这个市场表现紧密度高,市场行情好,股价走高概率大,反之,则可能走低。

78b33e1a-088d-4a36-abcf-b163afe5b6b5.jpg)

daa9296c-5172-4452-82ff-ced6b6949cd9.png)

0baf9e7b-dca3-4bda-8c84-f3a00e662547.jpg)

870f91f4-6d41-489e-966b-0a89839aa893.jpg)

8acad6e1-1e73-4e15-afff-a3d9c1dc2173.jpg)

3f70db76-3714-424c-b296-16164c9eb0af.jpg)

6ef574d3-87c3-400f-b814-bcd6818de141.jpg)

7b3f59a4-4c79-4e62-ac98-4116ba5a5af8.jpg)

f8ed1d0f-c78a-4aa7-9e5f-d18e2939e11e.jpg)

46cc7e64-293b-4ad7-ab0a-746bf18b2367.jpg)

e78841da-7de7-4be3-9dcc-8bc66c120492.jpg)

d41e185e-9d42-49d6-aab9-270ce295e513.jpg)

9a5c4dde-0d73-4e43-aff3-8013a37317c3.jpg)

0a1e7ca0-659b-4e41-97cc-0a7f55f5e6b8.jpg)

ddb18be3-9ecb-43f5-baec-a728774febbf.jpg)

e1dc7b46-2202-42d2-9015-19bda5c4402c.jpg)

964380af-cee5-4fad-b1fd-da47cceee53f.jpg)